- Se preconizează un ciclu de cinci ani al Bull Market, iar 2025 ar marca al treilea an al acestuia.

- Istoric, piețele bull durează în medie 67 de luni, adică puțin peste cinci ani, deși durata lor variază considerabil.

- Reducerea ratelor Fed și creșterea marjelor corporative susțin creșterea continuă a acțiunilor.

Istoria sugerează că am putea intra în al treilea an al unui ciclu de cinci ani al Bull Market.

Advertisment

Durata medie a unei piețe bull din 1949 încoace a fost de 67 de luni, adică puțin peste cinci ani, scrie Business Insider. Totuși, aceste perioade variază considerabil, cu unele cicluri care durează 1,7 ani, iar cel mai lung, început în 1987, s-a întins pe circa 12 ani, conform datelor Bloomberg.

Janasiewicz pariază pe un ciclu de Bull Market de cinci ani

În acest context, Jack Janasiewicz, strateg principal de portofoliu la Natixis Investment Managers Solutions, pariază pe un ciclu de cinci ani.

Titlurile zilei

Astfel, 2025 ar marca al treilea an. Totuși, avertizează că acesta s-ar putea să nu fie la fel de optimist ca primii doi ani.

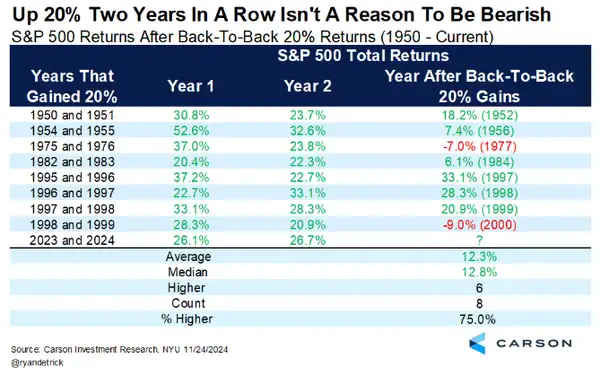

Un grafic prezentat mai jos arată tendințele pe trei ani ale piețelor bull consecutive. Primii doi ani marchează de obicei cele mai puternice randamente, urmați de un al treilea an cu o performanță mai modestă.

Totuși, Janasiewicz nu se bazează doar pe comportamentul istoric al pieței pentru a face această previziune. Combinația dintre reducerea ratelor dobânzilor de către Rezerva Federală și inflația care se apropie lent de ținta de 2% va crea un cadru favorabil pentru încă un an solid pentru acțiuni.

Indicatorii corporativi evoluează, de asemenea, în direcția potrivită: marjele cresc, estimările de câștiguri și productivitatea se îmbunătățesc, iar costurile unitare ale forței de muncă scad, menționează Janasiewicz.

Piața de venit fix pierde din atractivitate

Între timp, piața de venit fix nu pare la fel de atractivă. Deoarece ratele dobânzilor sunt reduse, randamentele nu vor fi mult mai mari, iar spread-urile se află, de asemenea, la niveluri istoric scăzute. Aceasta înseamnă că banii investitorilor nu vor migra din acțiuni către obligațiuni în viitorul apropiat.

Singura problemă care planează ar putea fi amenințarea tarifelor comerciale menționate de președintele ales Donald Trump. Totuși, Janasiewicz consideră că cifrele ridicate, cum ar fi tarifele de 25% pentru Canada și Mexic sau 60% pentru China, sunt doar puncte de plecare în negocieri. Rezultatele finale vor fi, cel mai probabil, mult mai mici.

Janasiewicz: apetitul clienților pentru risc rămâne scăzut

Janasiewicz, care administrează direct 4 miliarde de dolari în programele multi-asset ale firmei sale, dintr-un total de 86 de miliarde de dolari, afirmă că apetitul clienților pentru risc rămâne scăzut, iar portofoliile nu sunt încă poziționate pentru riscuri excesive.

„Vedem încă mulți oameni care aleg investițiile cu venit fix pentru că consideră că un certificat de depozit (CD) cu randamente de peste 4% este încă atractiv”, o spune Janasiewicz. „Când voi începe să văd bani mutându-se masiv din venit fix către acțiuni și investitorii întrebând: Ce altceva ar trebui să cumpăr?, atunci voi începe să mă îngrijorez. Nu suntem încă acolo.”

Când lichiditățile vor fi gata să revină pe piață, cel mai bun loc pentru acestea va fi din nou acțiunile americane, unde factorii favorabili creșterii sunt mult mai puternici decât în cazul acțiunilor internaționale, a adăugat el.

„Ne așteptăm ca creșterea să încetinească, dar nu cred că vom vedea o încetinire dramatică. Dacă în ultimii 10-20 de ani creșterea PIB-ului real a avut o medie de 1,8%-1,9%, suntem siguri că acum va fi peste acest nivel”, spune Janasiewicz. „Poate undeva în jur de 2,25%, mai mult sau mai puțin. Așadar, creșterea încetinește, dar la un nivel care rămâne peste tendința pe care am observat-o recent.”

Graficele de mai jos prezintă estimările pentru următoarele 12 luni cu privire la randamentele acțiunilor și câștigurile înainte de dobânzi și taxe (EBIT) pentru acțiunile americane, reprezentate de indicele S&P 500, comparativ cu acțiunile europene, reprezentate de indicele Stoxx 600, conform datelor FactSet.